Digital Vie Prime*, votre assurance vie par Suravenir

Le contrat le plus accessible

- 0 € de frais d'entrée, de versement, d'arbitrage et de sortie

- 4 profils de gestion pilotée dont deux 100 % ETF

- Plus de 300 supports en unités de compte : OPCVM, SCPI, ETF, ...

- 0,60 % par an de frais de gestion sur les supports en unités de compte en gestion libre

Le conseil d'Altaprofits

“Digital Vie Prime est un contrat accessible dès 100 € avec des frais de gestion parmi les plus bas du marché. Pour les profils d’épargnants qui souhaitent être accompagnés dans la gestion de leur épargne, le contrat propose la gestion pilotée dont 2 profils 100% ETF. C’est également le contrat proposant l’offre immobilière la plus large.“

Catherine Baudeneau,

Directrice Marketing, Offre et Communication.

Deux fonds en euros sécurisés sur votre contrat

Offre sur le fonds en euros Suravenir Opportunités 2 : à saisir entre le 1er janvier et le 31 mars 2026

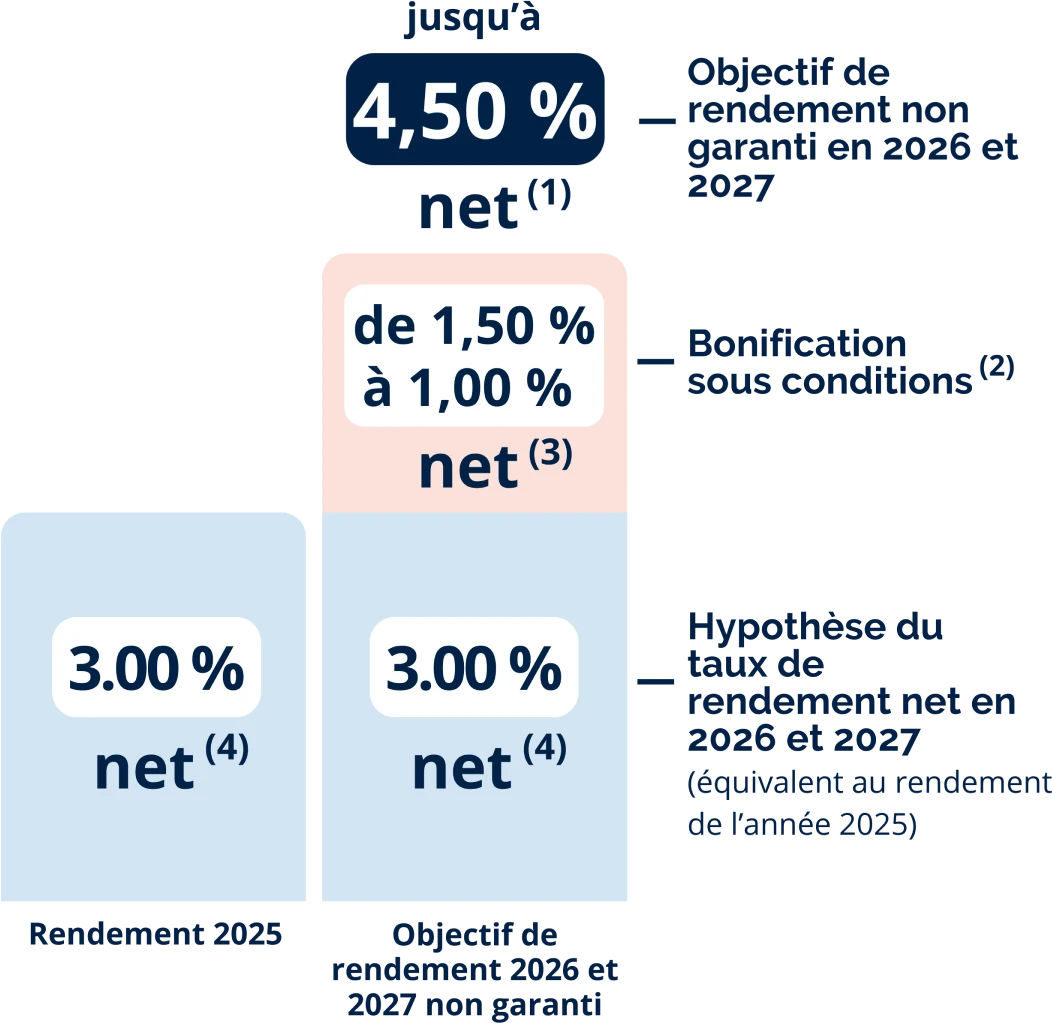

🎯 Objectif de rendement non garanti de 4,50 % net(1) en 2026 et 2027 sur les investissements effectués sur le fonds en euros Suravenir Opportunités 2, sous conditions

Pour tout versement d'un montant de 100 000 euros minimum, réalisé en gestion libre sur le fonds en euros Suravenir Opportunités 2 (hors versements programmés et hors versement issu d’un rachat ou d'un transfert Pacte d'un contrat détenu chez Suravenir) du 01/01/2026 au 31/03/2026, bénéficiez d’une bonification sur le taux de rendement qui sera servi en 2026 et 2027 sur ce fonds en euros :

- + 1,00 % net(3) sans contrainte d'investissement en unités de compte

- + 1,50 % net(3) si le versement est investi à 40 % minimum en unités de compte non garanties en capital

Cet objectif de rendement est non garanti et prend comme hypothèse un rendement net hors bonification équivalent au rendement de l’année 2025 (soit 3,00 % net(4)) associé à une bonification de 1,50 % net(3) maximum.

(1)Objectif de rendement non garanti du fonds en euros Suravenir Opportunités 2 pour les années 2026 et 2027, net de frais annuels de gestion, hors prélèvements fiscaux et sociaux et hors frais éventuels liés aux garanties décès.

(2) Du 01/01/2026 au 31/03/2026, Suravenir applique une bonification sur le taux de rendement qui sera servi en 2026 et 2027 sur le fonds en euros Suravenir Opportunités 2 en gestion libre. Offre valable pour tout versement d'un montant de 100 000 euros minimum effectué pendant cette période (hors versements programmés et hors versement issu d’un rachat ou d'un transfert Pacte d'un contrat détenu chez Suravenir) : 1,00 % net(3) de bonification pour un versement sans contrainte d’investissement d’unités de compte ou 1,50 % net(3) de bonification pour un versement investi à 40 % minimum en unités de compte.

Cette bonification du taux de rendement du fonds en euros Suravenir Opportunités 2 sera appliquée au 31/12/2026 et au 31/12/2027, prorata temporis, à hauteur du ou des versement(s) éligible(s) à l’offre. Tout mouvement de désinvestissement (rachat ou arbitrage) postérieur aux versements intervenus entre le 01/01/2026 et le 31/03/2026 sur le fonds en euros Suravenir Opportunités 2 entraînera en priorité le désinvestissement de l’épargne constituée par des versements ayant bénéficié de la bonification. Les contrats faisant l’objet d’une avance ne sont pas éligibles au dispositif. Suravenir se réserve le droit de mettre fin à l’opération à tout moment, notamment si des évolutions des dispositions réglementaires concernant les taux garantis le nécessitent.

(3)Bonification du taux de rendement du fonds en euros, nette de frais annuels de gestion, hors prélèvements fiscaux et sociaux et hors frais éventuels liés aux garanties décès et aux options de gestion du contrat.

(4)Taux de rendement du fonds en euros Suravenir Opportunités 2 en 2025, net de frais annuels de gestion et hors prélèvements sociaux et fiscaux.

Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

L'investissement sur les supports en unités de compte supporte un risque de perte en capital puisque leur valeur est sujette à fluctuation à la hausse comme à la baisse dépendant notamment de l'évolution des marchés financiers. L'assureur s'engage sur le nombre d'unités de compte et non sur leur valeur qu'il ne garantit pas.

Le fonds en euros Suravenir Opportunités 2

3,00 % net en 2025

Taux de rendement du fonds en euros Suravenir Opportunités 2 en 2025, net de frais annuels de gestion et hors prélèvements sociaux et fiscaux.

Le fonds en euros Suravenir Opportunités 2, à vocation sécuritaire, comporte une garantie en capital brute de frais annuels de gestion à hauteur de 97 % par an (3 % de frais annuels de gestion maximum).

Optimisez vos rendements avec une tarification réduite

Frais d’entrée

Frais de versement

Frais d’arbitrage

Frais de sortie ou rachat

| Type de frais | Frais appliqués |

|---|---|

| Frais de gestion sur le fonds en euros Suravenir Rendement 2 en gestion libre et gestion pilotée | 0,60 % / an |

| Frais de gestion sur le fonds en euros Suravenir Opportunités 2 en gestion libre et gestion pilotée (Les frais de gestion annuels sur le fonds Suravenir Opportunités 2 prévus aux conditions générales sont de 3 % maximum) | 0,60 % / an |

| Frais de gestion sur les unités de compte par an en gestion libre | 0,60 % / an |

| Frais de gestion maximum sur les unités de compte en gestion pilotée (Amundi) | 1,30 % / an |

| Frais de gestion complémentaires sur les ETF | +0,10 % / opération |

Nos supports en unités de compte en gestion libre sur le contrat Digital Vie Prime

Vous déterminez parmi plus de 300 supports en unités de compte (dont 49 unités de compte ISR), la répartition de votre investissement : fonds en euros et unités de compte (données au 27/01/2026). Vous gérez vous-même votre contrat depuis votre espace client Altaprofits.

Téléchargez la liste des supports

Accédez à la liste des supports

Investissez sereinement,

choisissez la gestion pilotée

Accessible dès 300 €, la gestion pilotée vous permet de confier votre contrat à l’assureur, qui prend conseil auprès d’une société de gestion. 4 profils de gestion vous sont proposés : 2 profils Lazard Frères Gestion et 2 profils Amundi Asset Management

Période des profils en 2024 : du 01/01/2024 au 31/12/2024 et pour 2023 : du 01/01/2023 au 29/12/2023; Annualisées depuis la création le 27/06/2022.

Performances nettes des frais annuels de gestion du contrat et du mandat d'arbitrage, nettes des frais de gestion propres aux unités de compte, hors prélèvement fiscaux et sociaux et hors frais liés éventuels aux garanties décès et aux options de gestion du contrat.

L'investissement sur les supports en unités de compte supporte un risque de perte en capital puisque leur valeur est sujette à fluctuation, à la hausse comme à la baisse, dépendant de l'évolution des marchés financiers. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

Amundi Asset Management

Gestion pilotée 100 % en ETF dont 50 % labellisés ISR. Les frais de mandat sont de +0,70 % par an.

Lazard Frères Gestion

Gestion pilotée exclusivement en OPCVM.

Les frais de mandat sont de +0,24 % par an.

Dernières récompenses décernées au contrat d'assurance vie Digital Vie Prime(5)

Label Excellence 2025

Digital Vie Prime

Prix d'or 2024 de la rédaction

Digital Vie Prime

Label Excellence 2024

Digital Vie Prime

Besoin de conseils ?

Nos conseillers en gestion de patrimoine sont disponibles

pour vous accompagner dans la concrétisation de votre projet.

Comment souscrire au contrat Digital Vie Prime assuré par Suravenir?

Documentation contractuelle du contrat Digital Vie Prime, proposé par Altaprofits et assuré par Suravenir

Suravenir, le partenaire assureur

Suravenir, filiale du Crédit Mutuel Arkea, fabrique et gère des contrats d'assurance vie, de capitalisation et de prévoyance depuis 1984 pour des clients professionnels et particuliers. Le groupe s’engage depuis 2009 pour contribuer à une finance plus durable, éthique et inclusive, en étoffant la gamme d’offres et de services à impact positif et en favorisant un développement plus responsable des territoires.

Ce qu'il faut savoir avant d'investir

Produit présentant un risque de perte en capital. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. Les performances sont nettes de frais de gestion du contrat.

L'investissement sur les supports en unités de compte supporte un risque de perte en capital puisque leur valeur est sujette à fluctuation, à la hausse comme à la baisse, dépendant notamment de l'évolution des marchés financiers.

L'assureur s'engage sur le nombre d'unités de compte et non sur leur valeur qu'il ne garantit pas.

(5)Retrouvez l'ensemble de nos récompenses sur la page "Nos récompenses".

Retrouvez les informations publiées en application du règlement européen dit "SFDR" : reglementaire-priips.suravenir.fr

*Digital Vie Prime est un contrat d’assurance vie individuel de type multisupport, géré par Suravenir, entreprise régie par le code des assurances - Siège social : 232, rue Général Paulet - BP 103 - 29 802 Brest cedex 9. Société mixte régie par le Code des assurances - Société soumise au contrôle de l’Autorité de Contrôle Prudentiel et de Résolution (ACPR) (4 Place de Budapest CS 92459 - 75436 Paris Cedex 09) - Siren 330 033 127 RCS Brest.

Le document d’informations clés du contrat d’assurance vie Digital Vie Prime contient les informations essentielles de ce contrat. Vous pouvez vous procurer ce document auprès de votre assureur ou plus haut sur la page.

Document publicitaire dépourvu de valeur contractuelle.

Vos questions fréquentes sur le contrat Digital Vie Prime assuré par Suravenir

Quel est le minimum de versement initial sur le contrat Digital Vie Prime ?

Le contrat d'assurance vie Digital Vie Prime est accessible dès un premier versement de 100 € en gestion libre et 300 € en gestion pilotée. Il est ouvert à toute personne majeure en souscription simple ou conjointe (sous certaines conditions). Un contrat d’assurance vie est souscrit pour une durée viagère ou une durée fixe et prend effet après la période de renonciation.

Puis-je mettre en place des versements programmés ?

Vous avez la liberté de choisir votre rythme et le montant des versements selon les minima ci-dessous :

|

Minimum |

|

|---|---|

|

Versement complémentaire |

100 € |

|

Versement libre programmé |

25 € / mois |

|

Mode de règlement |

Virement ou/et prélèvement |

Peut-on changer de supports en cours de contrat ?

Oui, il s’agit de la faculté d’arbitrage selon les conditions suivantes :

|

Minimum |

|

|---|---|

|

Montant |

25 € |

|

Solde après arbitrage |

25 € |

La répartition du capital peut être modifiée par arbitrage à tout moment sous réserve qu’un autre mouvement ne soit pas en attente de valorisation chez l’assureur. Dans ce cas, il faudra attendre la validation du mouvement précédent avant de réaliser un arbitrage sur le contrat.

Quelles sont les 5 options de gestion de mon contrat ?

Dans le cadre de la gestion libre, 5 options d’arbitrages automatiques sont mises à disposition tout au long de la vie du contrat. Elles peuvent être souscrites uniquement en gestion libre.

Rééquilibrage automatique

La répartition du contrat évolue selon les fluctuations du marché.

L'option de rééquilibrage automatique permet de revenir à la répartition initiale de tout ou une partie des supports d’investissement du contrat à période fixe (mensuelle, trimestrielle, semestrielle, annuelle).

Chaque arbitrage de rééquilibrage automatique est réalisé le 20 du mois de chaque période.

En cas de rachat partiel ou d’arbitrage, l’option rééquilibrage automatique sera arrêtée pour permettre l’opération souhaitée.

Étape 1 : répartition type définie

Étape 2 : répartition constatée suite à l'évolution des marchés

Étape 3 : déclenchement d'un arbitrage automatique

Étape 4 : répartition après rééquilibrage automatique

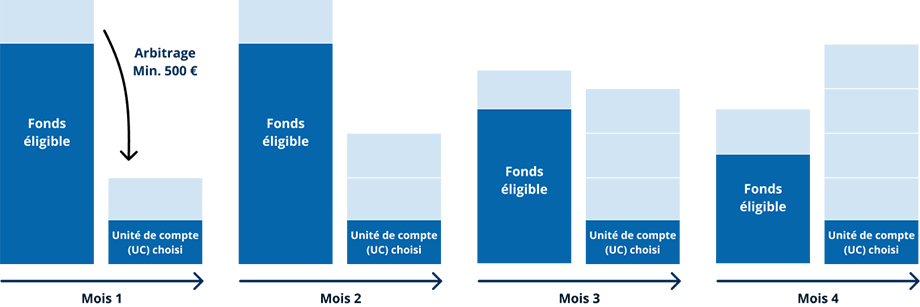

L'investissement progressif

Cette option permet d’investir progressivement le capital sur le / les fonds euros vers les supports d’arrivée aux choix éligibles en réalisant des arbitrages programmés mensuels, trimestriels, semestriels, annuels. Le montant global à arbitrer depuis les supports de départ est de 500 € minimum. Si plusieurs supports d’arrivée ont été choisis, le montant arbitré sera réparti selon les proportions choisies et, par défaut, à parts égales.

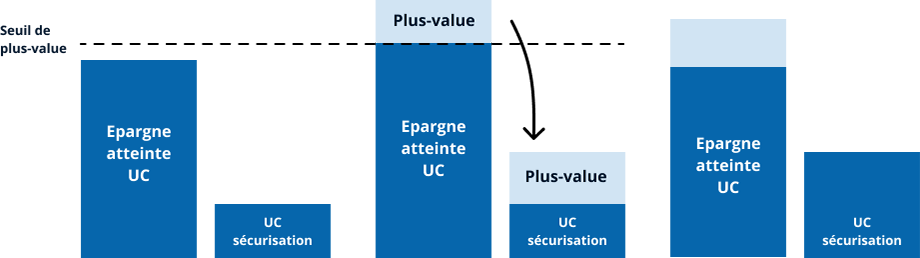

La sécurisation des plus-values

Cette option permet de sécuriser les plus-values en cas de hausse de la valeur du(des) support(s) de départ sélectionné(s) vers le ou les supports de sécurisation choisis. La plus-value fixée doit être au minimum de 5% du capital net investi. La plus-value est calculée quotidiennement à partir de la date de mise en place de l’option sécurisation des plus-values. L’arbitrage est déclenché en cas de dépassement du seuil de plus-value de référence. L’arbitrage est réalisé automatiquement le jour ouvré ou de cotation qui suit la valorisation ayant constaté la plus-value déclenchant l’option.

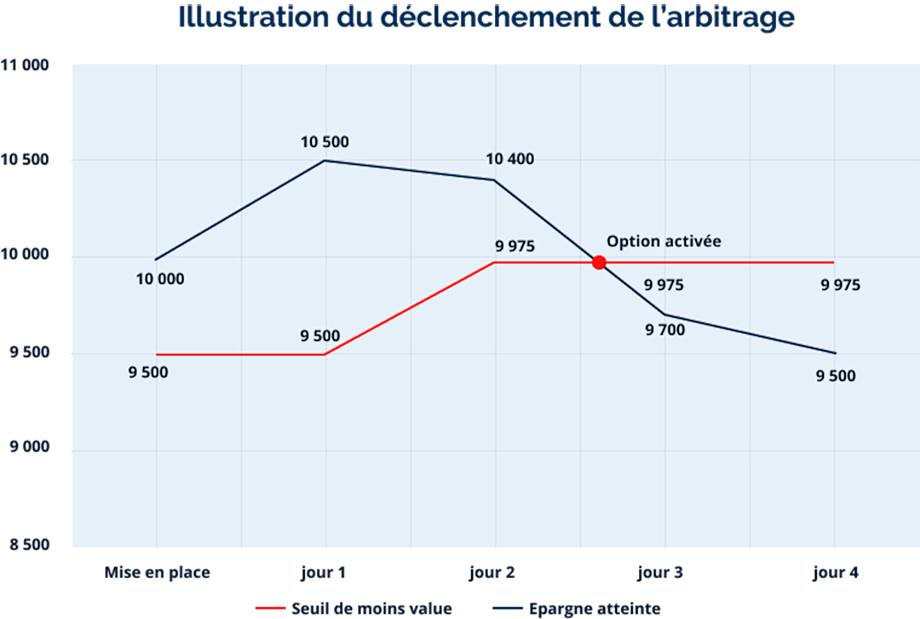

Le stop loss relatif

Cette option permet de limiter les pertes causées par une baisse de la valeur du/des supports de départ sélectionnés. Après constatation d’une moins-value sur le support de départ éligible à cette option choisie, la totalité du capital net investi sur ce support est alors transférée sur un ou deux supports d’arrivée éligibles à cette option. L’option se déclenche par rapport au plus haut niveau atteint par le fonds et non par rapport au niveau initial. Lorsque l’option est déclenchée, la totalité du support est arbitrée automatiquement sur un ou plusieurs supports de sécurisation. La constatation se fait quotidiennement, l’arbitrage est réalisé automatiquement le jour ouvré ou de cotation qui suit la valorisation ayant constaté la moins-value déclenchant l’option. Dans notre exemple, lorsque l’épargne atteinte est supérieure au seuil, aucun arbitrage n'est enclenché, un seuil de 5% a été choisi pour activer l’option. Ainsi 10 500 - (10 500 * 5% ) = 9 975 €

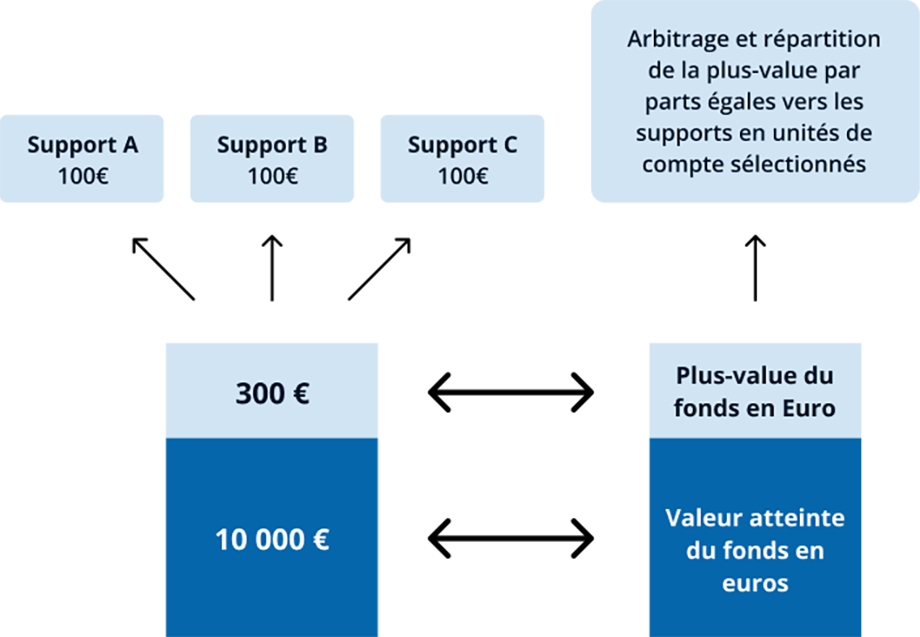

La dynamisation des plus-values

Cette option permet d’arbitrer la participation aux bénéfices (les intérêts) du support euros vers les unités de compte qui ont été choisies au préalable.

Le déclenchement se fait automatiquement si la plus-value sur le/les fonds dépasse 25 euros. La demande de mise en place de l’option doit parvenir à Suravenir avant le 31 décembre pour pouvoir dynamiser les plus-values de l’année.

Exemple :

Comment récupérer l’argent de son assurance vie sans mettre fin à son contrat ?

À tout moment et sans pénalité, vous pouvez effectuer un rachat partiel ou mettre en place des rachats partiels programmés. Modulables en termes de montants et de périodicité, les rachats partiels programmés constituent une solution idéale pour obtenir un complément de revenus.

Opter pour le rachat partiel

Vous pouvez, à tout moment, après un délai de renonciation de 30 jours, effectuer un rachat d’un montant minimal de 100 € sur votre contrat (solde devant demeurer à au moins 100 €), sans pour autant mettre un terme à votre contrat. Le rachat partiel comprend une partie des sommes versées + une partie des plus-values éventuelles générées sur votre contrat d'assurance vie.

Vous choisissez le montant de votre rachat ainsi que les différents supports sur lesquels vous souhaitez désinvestir. Le solde restant par support ne peut être inférieur à 25 € excepté en cas de désinvestissement total du support.

Le rachat partiel programmé

Vous pouvez, à tout moment dès la souscription de votre contrat d’assurance vie, demander la mise en place de rachats partiels programmés sans frais de sortie. Cela vous permet de planifier tous les mois, les trimestres, les semestres ou tous les ans, des rachats fractionnés de votre capital sans pour autant mettre un terme à votre contrat.

Pour mettre en place les rachats partiels programmés, la valeur du contrat après chaque rachat doit demeurer supérieure à 500,00 €. Vous ne devez pas avoir d’avance en cours, ni avoir mis en place ou demander la mise en place de versements libres programmés et ne pas avoir donné le contrat en garantie. L’option prend fin automatiquement :

- En cas de demande d'avance

- Si le contrat a été donné en garantie (nantissement)

- Ou si la valeur atteinte sur votre contat est inférieure à 500 €

Les montants minimaux

- 25 € par mois

- 75 € par trimestre

- 100 € par semestre

- 100 € par an

Demander une avance

Vous pouvez demander à l’assureur, sous réserve d’acceptation, une avance. Ce dernier peut vous accorder une avance en contrepartie du paiement d’intérêts. Les modalités et les intérêts de l’avance sont précisés dans le Règlement Général des Avances mis à votre disposition sur simple demande. L'avance vous permet de répondre à un besoin ponctuel de trésorerie sans diminuer l’épargne constituée. La valorisation de votre contrat continue à se réaliser sans décompter le montant de l’avance.

Exemple :

Marc a un contrat dont la valorisation est de 100 000 €, il obtient une demande d’avance de 10 000 €, les intérêts continuent à se produire sur l’épargne totale soit 100 000 €.

Votre demande d’avance doit être formulée par écrit et accompagnée du Règlement Général des Avances en vigueur signé, de la copie de votre pièce d'identité officielle en cours de validité (carte nationale d'identité, passeport) et de votre relevé d'identité bancaire. Le montant de l’avance ne peut dépasser 60% de la valorisation de votre contrat.

Limite : le contrat est clôturé par un rachat total dès que l'avance majorée des intérêts à rembourser représente plus de 95% de l'épargne en compte sur votre contrat.

L’avance doit au minimum être égale à 1 000 €.

Sur quelle durée ?

Votre contrat doit avoir au moins 6 mois révolus. L'avance vous est consentie pour une période de 3 ans renouvelable une seule fois pour une durée de 3 ans.

L'avance est remboursable à tout moment, en partie ou en totalité. Tout versement effectué sur votre contrat sera affecté en priorité au remboursement de l'avance en cours. En cas de non-remboursement de l'avance au moment d'un rachat total ou du décès du(des) souscripteur(s), les sommes restantes dues (nominales et intérêts) sont déduites du capital versé.

BON A SAVOIR :

Pour profiter pleinement des avantages fiscaux de l’assurance vie lorsque le contrat a moins de 8 ans, il est préférable de privilégier une avance plutôt qu'un rachat partiel.

Quelles sont les garanties complémentaires optionnelles en cas de décès ?

Garantie complémentaire optionnelle en cas de décès

Le souscripteur peut bénéficier d’une garantie qui assure, en cas de décès, le remboursement du capital sous risque au(x) bénéficiaire(s) désigné(s) du contrat. Le capital sous risque correspond à la moins-value du contrat, c’est-à-dire la différence positive entre le cumul des versements nets de frais, diminuée des éventuels rachats, des avances non remboursées et des intérêts y afférents, et la valeur de rachat déterminée au moment du décès.

Garantie complémentaire optionnelle en cas de décès accidentel

Le souscripteur peut bénéficier d’une garantie qui assure, en cas de décès accidentel, le versement d’un capital décès égal à la valeur de rachat du contrat au jour de la réception de l’acte de décès par Suravenir au(x) bénéficiaire(s).

Ces options ne sont possibles qu’à la souscription. Les cotisations mensuelles de la garantie complémentaire optionnelle en cas de décès vont de 0,15 % à 5,15 % des capitaux sous risque en fonction de l’âge.

Ces options ont des limites de couverture :

|

Garantie complémentaire en cas de décès |

|

|---|---|

|

Fonctionnement |

Remboursement du capital sous risque (moins-value) |

|

Conditions d’application |

La garantie est accessible uniquement à la souscription et le souscripteur doit avoir entre 12 et 70 ans. |

|

Limites |

La garantie commence 1 an après la souscription et prend fin à 75 ans. |

|

Garantie complémentaire en cas de décès accidentel |

|

|---|---|

|

Fonctionnement |

En cas de décès accidentel, il y a un versement d’un capital décès égal |

|

Conditions d’application |

La garantie est accessible uniquement à la souscription et le souscripteur |

|

Limites |

La garantie commence 1 ans après la souscription et prend fin à 75 ans. |

Renoncer à votre garantie plancher, c’est simple ! Vous pouvez résilier la garantie plancher à tout moment en adressant la demande par courrier à Altaprofits : 35 Rue de Rome 75008 Paris

À partir de quel moment mon argent commence-t-il à travailler ?

Dès réception chez l’assureur du dossier de souscription de votre contrat d’assurance vie ainsi que les pièces justificatives ou de la demande d’acte de gestion (arbitrage, versement complémentaire, rachat partiel etc.…) les sommes seront investies ou désinvesties à une date déterminée appelée date de valeur.

La date de valeur est en fonction du type de support, de la fréquence de sa cotation et du type d’acte de gestion. Le chapitre 6 des conditions générales présentent les différentes règles qui s’appliquent pour la détermination de la date de valeur.

Versement initial :

En ligne : le versement initial prend effet au plus tard le 2e jour ouvré suivant la date de réception de la demande par Suravenir, sous réserve de la réception de l’ensemble des pièces justificatives et de l’encaissement effectif des fonds.

Par courrier : le versement initial prend effet au plus tard le 3e jour ouvré suivant la date de réception de la demande par Suravenir, sous réserve de la réception de l’ensemble des pièces justificatives et de l’encaissement effectif des fonds.

Versements libres :

En ligne : les versements prennent effet au plus tard le 2e jour ouvré suivant la date de réception de la demande par Suravenir, sous réserve de la réception de l’ensemble des pièces justificatives et de l’encaissement effectif des fonds.

Par courrier : les versements prennent effet au plus tard le 3e jour ouvré suivant la date de réception de la demande par Suravenir, sous réserve de la réception de l’ensemble des pièces justificatives et de l’encaissement effectif des fonds.

Arbitrages :

En ligne : les arbitrages effectués les jours ouvrés et le samedi avant 23 heures prennent effet le 1er jour ouvré suivant la saisie, sous réserve de la réception de l’ensemble des pièces justificatives.

Toute autre demande d’arbitrages : les arbitrages prennent effet au plus tard le 2e jour ouvré suivant la date de réception de la demande par Suravenir, sous réserve de la réception de l’ensemble des pièces justificatives.

Rachats :

Les rachats prennent effet au plus tard le 3e jour ouvré suivant la date de réception de la demande par Suravenir, sous réserve de la réception de l’ensemble des pièces justificatives.

Dénouement du contrat

Au terme du délai légal de renonciation, vous pouvez clôturer votre contrat de capitalisation en effectuant une demande de rachat total ou en optant pour une sortie en rente viagère.

Le rachat total :

Vous pouvez récupérer à tout moment l’intégralité de votre contrat de capitalisation sans frais de sortie sauf nantissement ou acceptation de bénéficiaire.

La sortie peut se faire en capital ou en rente viagère :

- Capital : vous rachetez l'intégralité de votre contrat et recevez le capital

- Rente viagère : Vous pouvez demander la conversion de votre capital en rente viagère. L’assureur s’engage à vous verser des revenus réguliers jusqu’à la fin de votre vie, en contrepartie votre capital est aliéné à condition d'être âgé de moins de 85 ans. La rente viagère peut être de différentes formes :

- Réversion de la rente

- Annuités garanties

- Rentes par paliers croissants

- Rentes par paliers décroissants

- Garantie dépendance

Quel montant ?

La valeur de rachat de votre contrat est égale au montant de l'épargne acquise, éventuellement diminuée :

- Des avances consenties (principal et intérêts) et non remboursées

- Des frais de gestion

- Des prélèvements fiscaux et sociaux aux conditions en vigueur au moment du rachat. La valeur de rachat total est définie à l’article « Calcul des prestations » des conditions générales de Digital Vie Prime.

Le décès

En cas de décès du ou des assurés, les personnes désignées comme bénéficiaire(s) perçoivent le capital ou la rente selon les modalités fixées au contrat.

Le décès doit être notifié dans les meilleurs délais à Altaprofits, au moyen d’un extrait d’acte de décès. Une fois toutes les pièces justificatives en sa possession, l’assureur verse aux bénéficiaires désignés la valeur atteinte du contrat, diminuée des éventuelles avances consenties et non remboursées.

Fiscalité

Applicable au(x) bénéficiaire(s) désigné(s) au contrat, la fiscalité varie en fonction de multiples critères : date d’ouverture du contrat, âge du souscripteur au moment des versements, lien familial avec le souscripteur du contrat et date de versement des primes (voir fiscalité).

Quels sont les délais de renonciation du contrat ?

Vous pouvez renoncer à votre contrat dans un délai de 30 jours calendaires révolus à compter de la date de signature de votre bulletin sur votre espace client sur le site Altaprofits dans le cas d’une souscription en ligne avec signature électronique.

Dans le cas d’une souscription manuscrite du bulletin de souscription, le délai de renonciation démarre à la réception des conditions particulières de votre contrat Digital Vie Prime.

Contactez-nous

Vous avez besoin de conseils ou des questions complémentaires ? Nous sommes à votre disposition !

Nos atouts, en chiffres

années d’expérience

depuis 1999

milliards d'encours sous

gestion

ans consécutifs élu

Meilleur Conseil Épargne

Souscription 100% en ligne

Qui est concerné ?